Как взять ипотеку, когда тебе 25?

- 10 декабря 2015

Советы от специалистов

Сложнее всего решать проблемы с жилой недвижимостью тем, кто относительно недавно создал семью и желает обзавестись собственным домом или квартирой. Хорошо, если родители располагают возможностями финансово поддержать молодых и помочь им купить или построить семейное гнездышко. Однако все чаще бывают ситуации, когда и они не в состоянии помочь деньгами детям, и те вынуждены обращаться в кредитные организации за оформлением соответствующего займа.

В Интернете огромное количество информации относительно ипотечного кредитования, среди которой неподготовленный человек может просто потеряться. Количество нюансов в теме превышает десятки пунктов. В данном материале мы решили собрать всю ключевую информацию относительно темы ипотечного кредитования, с которой ежедневно сталкиваются молодые горожане и их семьи.

- Мы с супругой сыграли свадьбу в начале года. Первое время жили на съемной квартире, но в скором времени мы ждем пополнения в семье. Именно поэтому мы озаботились вопрос о том, как правильно оформить ипотеку? Информации очень много, но собрать в единую картину мы пока не можем. Представляю какие сложности испытывают многие семьи не имеющие профильного юридического образования, - рассказывает чебоксарец Антон Носов.

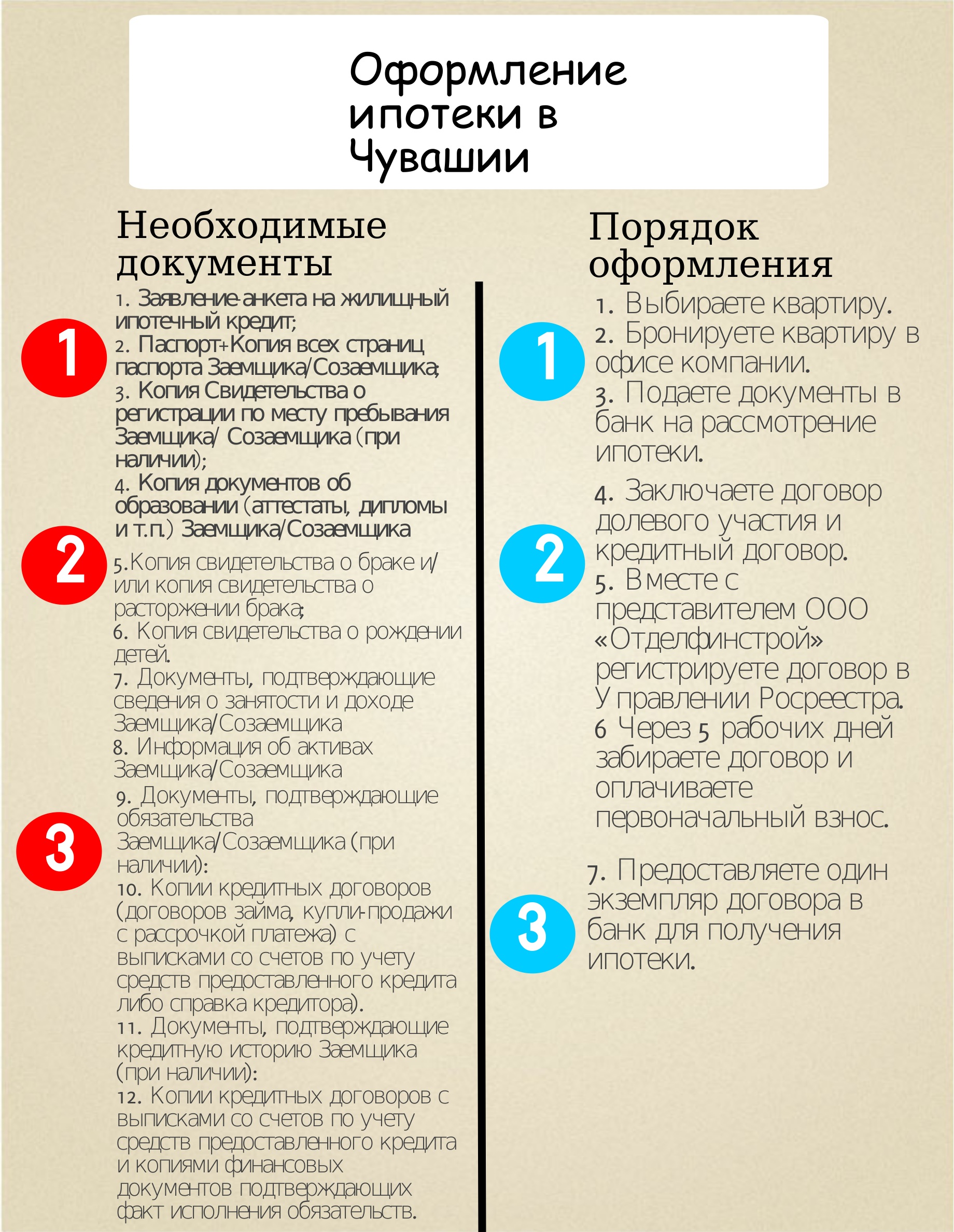

Необходимые документы

При оформлении ипотеки на покупку дома или квартиры подается заявка в банк на получение кредита. Документы, которые необходимо собрать имеют стандартную форму для всех банков.

- В различных банках многие из нижеперечисленных документов могут и не потребовать, в других - необходимы будут дополнительные. Конечно, банки стремятся к минимизации процесса сбора справок и пакета документов. В некоторых банках даже предполагается предоставление ипотечного кредита на основании только паспорта, - поясняет банковский работник Анастасия Коркина.

Набор документов

1. Общие.

1. Заявление-анкета на жилищный ипотечный кредит;

2. Паспорт + копия всех страниц паспорта заемщика/созаемщика;

3. Копия свидетельства о регистрации по месту пребывания заемщика/ созаемщика (при наличии);

4. Копия документов об образовании (аттестаты, дипломы и т.п.) заемщика/созаемщика.

2. Документы, подтверждающие семейное положение заемщика/созаемщика:

1. Копия свидетельства о браке и/ или копия свидетельства о расторжении брака;

2. Копия свидетельства о рождении детей.

3. Документы, подтверждающие сведения о занятости и доходе заемщика/созаемщика:

Для заемщиков или созаемщиков, работающих по найму:

1. Копия трудовой книжки заемщика/созаемщика, все страницы заверены работодателем, на последней странице запись: «работает по настоящее время», дата и расшифровка должности уполномоченного лица;

2. Справка с места работы о размере дохода за последние 12 календарных месяцев по форме №2-НДФЛ (если по форме №2-НДФЛ доход подтверждается не полностью, нужно также предоставить справку по форме Банка);

3. Краткая информация о роде деятельности Заемщика/ Созаемщика и роде деятельности предприятия (в произвольной форме);

4. Копия трудового контракта (при наличии);

5. При наличии дополнительных доходов от других организаций: трудовой контракт и справку с места дополнительной работы о всех произведенных выплатах за последние 12 календарных месяцев (по форме № 2-НДФЛ).

4. Информация об активах заемщика/созаемщика (при наличии):

1. Документы, подтверждающие наличие в собственности квартиры (дома) — обязательно предоставляются правоустанавливающие документы;

2. Документы, подтверждающие наличие в собственности дорогостоящего имущества (дача, автомобиль, земельные участки и т.д.);

3. Документы, подтверждающие наличие счетов в Банках (карточных, депозитных, текущих, до востребования и т.п.);

4. Документы, подтверждающие наличие в собственности ценных бумаг (выписки из реестров владельцев ценных бумаг).

5. Документы, подтверждающие обязательства заемщика/созаемщика (при наличии):

Копии кредитных договоров (договоров займа, купли-продажи с рассрочкой платежа) с выписками со счетов по учету средств предоставленного кредита либо справка кредитора).

6. Документы, подтверждающие кредитную историю заемщика (при наличии):

Копии кредитных договоров с выписками со счетов по учету средств предоставленного кредита и копиями финансовых документов подтверждающих факт исполнения обязательств.

Процедура оформления

Некоторые российские банки, работающие по программе ипотечных кредитов предоставляют населению услугу "экспресс-кредитования", в которой ипотека оформляется по сокращенной схеме, всего за несколько часов. Обычная же процедура оформления ипотеки занимает от 4 до 14 дней.

- В разных банках эти сроки могут меняться в ту или иную сторону, в зависимости от условий выдачи кредитов. За то время пока банк рассматривает кандидатуру заемщика, можно подыскать подходящий для покупки дом или квартиру, которые отвечали бы требованиям банка-кредитора. Залоговым может стать как приобретаемое по ипотечному кредиту жилье, так и имеющаяся в собственности заемщика недвижимость, - поясняет юрист Анатолий Кузнецов.

Основные требования к залоговому жилью:

- Банком рассматривается год постройки жилья;

- Берется в расчет техническое состояние;

- Залоговое жилье должно сохранять торговую привлекательность на весь срок выплаты ипотечного кредита (поэтому банки часто отказывают в ипотеке жилья с деревянными перекрытиями, продать которое очень сложно);

- Фундамент жилья должен быть кирпичным, железобетонным или каменным. Некоторые банки выдвигают требования, чтобы жилье также было оснащено современными системами газо-, электро- и водоснабжения, а также канализационной отводной системой;

- Многие банки не рассматривают в качестве залогового жилья те дома, квартиры или комнаты в коммуналках, если в них прописаны несовершеннолетние дети, инвалиды или престарелые граждане.

Оценка залогового жилья

Необходимая мера при оформлении ипотечного кредита. Этого пункта все банки придерживаются неукоснительно. Владельцы банка, таким образом, страхуют свои риски от возможности невыплаты кредитов по ипотеке. В случае непогашения кредита залоговое жилье переходит в собственность банка и может быть продано. Та часть суммы, которую заемщик должен банку, остается у них, а оставшаяся после продажи сумма выплачивается заемщику.

- Проводиться оценка залогового жилья должна профессиональными оценщиками.. Оценщик составляет отчет о состоянии залогового жилья и указывает его рыночную стоимость. Сумма ипотечного кредита предоставляется исходя из оценки залогового жилья. Если сумма, которую запрашивает заемщик по ипотечному кредиту у банка гораздо больше, чем сумма залогового жилья, тогда ему придется предоставить в залог дополнительную недвижимость, чтобы покрыть недостающую разницу. Процедуру оценки залогового жилья полностью оплачивает заемщик, - комментирует юрист Анатолий Кузнецов.

Формы страхования при ипотечном кредите

Сроки предоставления ипотечных кредитов всегда продолжительные по времени, поэтому банки требуют от заемщиков в качестве обязательного условия различные формы страхования:

- страхование жизни заемщика;

- страхование трудоспособности заемщика;

- страховка от утраты прав на собственность залогового жилья

Сроки страхования распространяются на весь период выплаты ипотечного кредита. Заемщикам выгодно страховать и приобретаемое по ипотеке жилье, так как в случае потери кредитного имущества, компания-страховщик должна возместить убытки банку-кредитору или самому заемщику.

- Обычно у каждого банка имеется страховая компания в качестве партнера, которая и рекомендуется клиенту для оформления страховых полисов. Если заемщик уже имеет страховой полис, то ему следует выбирать тот банк, который сотрудничает с данной страховой компанией. Тарифы по страховым рискам в каждом банке разные, в большинстве случаев подбираются индивидуально. На величину страховых тарифов влияет возраст заемщика, его место работы, стаж работы, заработная плата, состояние его здоровья, стоимость залогового жилья и многие другие факторы. Страховые расходы по ипотечному страхованию редко превышают 1,5 процента от остатка суммы ипотечного кредита, - продолжают кредитные специалисты.

Платежи по ипотечному страхованию осуществляются заемщиком один раз в год. Производится перерасчет по остатку суммы задолженности, рассчитывается точная величина суммы страхового взноса и сообщается заемщику. Каждый год сумма страховых платежей уменьшается. Страхование трудоспособности и жизни оплачивается заемщиком в момент получения кредита или после оформления купленного по ипотеке жилья, в зависимости от того какой вид жилья приобретается – с вторичного рынка или строящееся.

Заемщику рекомендуется тщательным образом ознакомиться с перечнем страховых случаев, указанных в договоре страхования, чтобы исключить риски по невозмещению убытков в случаях стихийного бедствия, поджога жилья и прочее.

Сроки ипотечного кредита

Сроки могут варьироваться в пределах от 3 до 50 лет. Наиболее часто заемщики заключают сроки выплаты ипотечных кредитов на 15 и 20 лет. Максимальный срок выплаты кредита должен наступить до выхода заемщика на пенсию (женщинам – до 55 лет, мужчинам – до 60 лет). Некоторые банки начали практиковать программы «продленных сроков ипотечного кредитования» до возраста заемщика 70 - 75 лет.

Каждый заемщик сам выбирает срок погашения ипотечного кредита, в зависимости от своих финансовых возможностей и стоимости покупаемого жилья. Но нужно помнить – чем меньше срок ипотеки, тем меньше сумма переплат по кредиту.

Заключение договора по ипотеке

После того, как банк проверит платежеспособность заемщика, рассмотрит все предоставленные документы и даст положительный ответ на выдачу кредита, наступает время заключения договора между банком-кредитором и заемщиком.

Основным пунктом, который прописывается в ипотечном договоре, является залог недвижимого имущества заемщика, который должен быть совершеннолетним, правоспособным и дееспособным.

В договоре также должно быть обязательно прописано:

- Дом или квартира, как предмет ипотеки;

- Оценочная стоимость приобретаемого жилья;

- Сроки и размеры выполнения обязательств, обеспечиваемых ипотечным договором;

- Права на имущество, которое является предметом ипотеки, зарегистрированные в органах государственной регистрации гражданских прав недвижимого имущества.

Предмет залога (дом, квартира) указывается в договоре с общей жилой площадью, количеством комнат, полным адресом и другими техническими описаниями. Например, при покупке жилого дома по ипотеке, предметом ипотеки станет не только сам дом, но и земельный участок на котором он расположен.

Оценочная стоимость жилья указывается в договоре в конкретной денежной сумме. В итоге должна быть указана средняя стоимость оценки, на которую договорились стороны. Если при заключении ипотечного договора, какой-то из его пунктов является спорным и для заемщика или кредитора, то сделка между сторонами считается недействительной, а составленный договор не имеет юридической силы.

В договоре должны четко прописываться права и обязанности заемщика и банка-кредитора:

- Заемщик имеет право на проживание в доме или квартире, которые являются заложенными под ипотечный кредит, с правом прописки на эту жилплощадь членов своей семьи;

- Заемщик не имеет право без разрешения кредитора продавать залоговое жилье, сдавать его в аренду, делать перепланировку жилых помещений;

- В свою очередь, сотрудники банка, предоставившего ипотечный кредит, имеют право на проверку залогового жилья в любое время, на его содержание, наличие задолженности по коммунальным платежам. Если какой-то из пунктов договора заемщиком нарушается, то банк вправе расторгнуть договор ипотеки и потребовать досрочное погашение долга по оставшейся сумме кредита;

- Договор ипотеки может быть расторгнут, если заемщик пропустил более трех раз за год выплаты по ипотечному кредиту. Задолженность может накладываться на заемщика в качестве взыскания в судебном порядке;

- Ипотечный договор должен быть заверен нотариально и зарегистрирован в органах государственной юстиции.

Регистрация ипотечных документов

Договора по ипотеке, должны регистрироваться в записях Единого Государственного Реестра (ЕГРП). В органах юстиции, помимо договоров по ипотеке, также регистрируются в обязательном порядке договора купли-продажи жилья, закладные на жилье и права собственности заемщика ипотечного кредита на приобретаемое жилье.

- Все оформленные по ипотеке договора должны быть зарегистрированы в ЕГРП в 15-дневный срок с момента подписания документов заемщиком и кредитором. Некоторые банковские учреждения берут на себя заботы по регистрации договоров, заемщик лишь платит за услугу, сумма которой обычно не превышает 1 тысячи рублей, - заключает юрист.

Ипотечные программы от городских властей в Чувашской Республике

ОАО «Ипотечная корпорация Чувашской Республики» реализует льготный ипотечный продукт «Социальная ипотека для участников программы «Обеспечение жильем молодых семей» по ставкам 9,9 - 10,5 процентов годовых.

Данная программа разработана ОАО «Агентство по ипотечному жилищному кредитованию» по поручению Правительства России для поддержки участников программы «Обеспечение жильем молодых семей»

Для участников данной программы применяются следующие процентные ставки:

- 9,9 % годовых - при первоначальном взносе ≥ 50% от стоимости квартиры;

- 10,5 % годовых - при первоначальном взносе <50% от стоимости квартиры.

Под данную программу подпадают:

- участники программы «Жилье для российской семьи»;

- граждане, имеющие 2-х и более детей;

- работники предприятий оборонно-промышленного комплекса ((ОАО «ЭЛАРА», ОАО «ЧПО им.Чапаева», ОАО «Шумерлинский завод специальных автомобилей»);

- инвалиды (семьи, имеющие детей-инвалидов), нуждающиеся в улучшении жилищных условий, вставшие на учет до 1 января 2005 года.

Предложения от застройщика

Ипотека с государственной поддержкой 11,4 процента от ООО "Отделфинстрой"

1. Выбираете квартиру.

2. Бронируете квартиру в офисе компании.

3. Подаете документы в банк на рассмотрение ипотеки.

4. Заключаете договор долевого участия и кредитный договор.

5. Вместе с представителем ООО «Отделфинстрой» регистрируете договор в Управлении Росреестра.

6 Через 5 рабочих дней забираете договор и оплачиваете первоначальный взнос.

7. Предоставляете один экземпляр договора в банк для получения ипотеки.

Основные условия:

- Процентная ставка – 11,4 процента годовых (без надбавок на период регистрации);

- Период приема заявок с 23.03.2015 по 31.12.2015 (включительно);

- Период выдачи кредитов – с 23.03.2015 по 01.03.2016 (включительно);

- Особое условие «Защищенный кредит» – обязательно;

- Срок кредита - до 30 лет (включительно);

- Возраст заемщика на момент возврата кредита по договору – до 60 лет (муж.) / 55 лет (жен.) (по созаемщикам без учета платежеспособности (супруг/супруга) возраст не учитывается; по поручителям возраст на момент возврата кредита по договору – до 75 лет);

- Минимальный размер первоначального взноса – 20 процентов стоимости объекта;

- Максимальная сумма кредита: 3 миллиона рублей;

- Распространяется на новостройки (многоквартирный дом / таун-хаус или отдельный дом с участком земли), приобретаемые у юридических лиц по завершении строительства (договор купли-продажи) или на этапе строительства (договор долевого участия /переуступки прав требования) в рамках 214-ФЗ.