Комментарий по ключевой ставке к заседанию Банка России 13 декабря

- 12 декабря 2019

- Светлана Зиновьева

Прокомментировал старший экономист банка «Открытие» Максим Петроневич

По итогам заседания Совета директоров Банка России 13 декабря ожидается снижение ставки. В то же время на рынке не сформирован единый консенсус, насколько сильным это снижение может быть: на 25 б.п. или 50 б.п. По мнению Аналитического управления, Совет директоров склонится к более умеренному варианту снижения ставки.

С момента предыдущего заседания 25 октября существенно снизились показатели годового прироста инфляции и доходность коротких ОФЗ до года. Так, годовые темпы инфляции замедлились на 40 б.п. с 3,8 % г/г до 3,4 % г/г по состоянию на 9 декабря. Доходность коротких ставок ОФЗ опустилась с уровня 6,1 % до уровней около 5,8 %. Таким образом, у Банка России достаточно поводов для снижения ключевой ставки на 50 б.п. до 6 %.

В пользу более умеренного варианта снижения ставки выступают сразу несколько факторов. Несмотря на наблюдаемое замедление инфляции, отклонение итоговой за 2019 г. инфляции от последнего базового прогноза Банка России (3,2-3,7 %) будет незначительным. Динамика инфляции в ноябре с устранением сезонности остается низкой, но постепенно ускоряется. Основными сдерживающими рост цен драйверами выступают продовольственные товары, а именно динамика цен на сахар и свинину. При этом в отношении других компонент видны позитивные сигналы - динамика цен на непродовольственные товары стабилизировалась, а цены на услуги начали ускоряться.

Потенциал снижения розничной цены на сахар, которая в ноябре упала на 8 %, скоро будет исчерпан: внутренние оптовые цены на сахар уже стабилизовались на уровне ниже мирового бенчмарка и вряд ли будут столь существенно сокращаться в ближайшем будущем. Наблюдаемое ускорение роста расходов бюджета и номинальных располагаемых доходов населения также выступают проинфляционными факторами, которые будут сдерживать дальнейшее замедление инфляции или даже способствовать ее ускорению. По этим причинам прогноз инфляции на 2020 г. с высокой вероятностью будет оставлен Банком России без изменений (3,5-4,0 %). Рост ВВП, судя по оперативным данным, также уложится в базовый прогноз Банка России (0,8-1,3 %). Учитывая заявление директора департамента денежно-кредитной политики Банка России Алексея Заботкина о том, что в случае развития «ситуации в рамках базового прогноза» Банк России предпочитает «постепенно уточнять ключевую ставку», снижение ставки на 25 б.п. также исключить нельзя.

В пользу более умеренного снижения выступает и тот факт, что уже на следующей неделе после заседания внешнеэкономический фон может стать более волатильным: 15 декабря Трамп может ввести дополнительные пошлины на импорт из Китая. Более высокий уровень ключевой ставки с ожиданиями ее дальнейшего снижения инвесторами будут в большей степени способствовать сохранению интереса нерезидентов к российским активам, тем самым защищая внутренний финансовый рынок от избыточной волатильности в случае неблагоприятного развития событий.

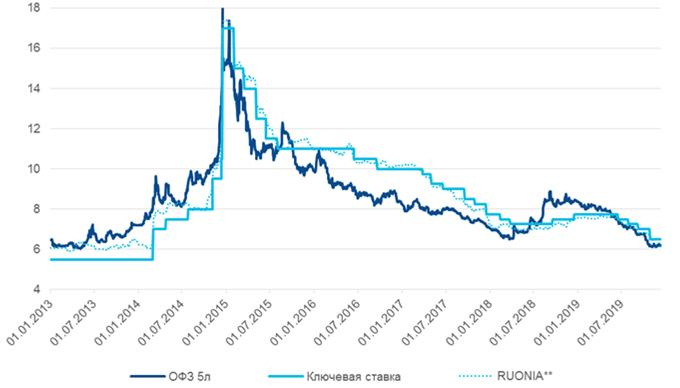

Дополнительным фактором в пользу умеренного сокращения ключевой ставки выступают среднесрочные ставки государственного долга, представляющие из себя хороший ориентир для монетарной политики в последние полгода. Так, доходность трехлетних ОФЗ изменилась незначительно с 6,1 % до 6,0 %. Доходность пятилетних ОФЗ, снизившись до исторически минимальных уровней еще до начала предыдущего заседания 25 октября, с тех пор сохраняется на уровне 6,2 %. Существенное снижение ключевой ставки в этих условиях может не привести к пропорциональному снижению ставок заимствований, а также способствовать росту волатильности финансового рынка в случае ухудшения внешнеэкономической конъюнктуры.

Снижение ключевой ставки будет поддерживать динамику кредитования не только бизнеса, но и ипотечных кредитов, объемы выдач которых незначительно замедляются по отношению к предыдущему году. В отличии от предшествующих решений Банка России, снижение ключевой ставки ниже уровня 6,5 % затронет ставки и по специализированным инструментам рефинансирования, таким как поддержка малого и среднего бизнеса, несырьевого экспорта и лизинга. Согласно положениям Банка России, ставки по таким инструментам устанавливаются на минимальном из двух значений уровне: 6,5 % или текущему уровню ключевой ставки.

Динамика ключевой ставки, 5-летних ОФЗ* и ставки RUONIA**, %

* в целях сглаживания кривых использованы медианные за скользящий месяц значения показателей

* в целях сглаживания кривых использованы медианные за скользящий месяц значения показателей

** Ставка RUONIA является операционным ориентиром денежно-кредитной политики Банка России. Ключевая ставка выступает одним из инструментов регулирования ставки RUONIA.

Банк «Открытие» входит в перечень системообразующих кредитных организаций, утвержденный Банком России. «Открытие» развивает все основные направления бизнеса классического универсального банка: корпоративный, инвестиционный, розничный, МСБ и Private Banking. В состав группы «Открытие» входят компании, занимающие лидирующие позиции в ключевых сегментах финансового рынка: страховая компания «Росгосстрах» (страхование), «Открытие Брокер» (брокерские услуги), управляющая компания «Открытие», «НПФ Открытие» (рынок пенсионных накоплений), АО «Балтийский лизинг», АО «Таможенная карта». Надежность банка подтверждена рейтингами российских агентств АКРА («АА-(RU)») и Эксперт РА («ruAA-»), а также международным агентством Moody’s («Ba2»). Стратегия развития банка до 2021 года предусматривает увеличение скорости, повышение качества обслуживания клиентов, запуск и развертывание в регионах системы сбора биометрических данных, а также реализацию других передовых финтех-идей.